Alliage

Gestion

Vous souhaitez valoriser votre patrimoine financier

Vous disposez d’une épargne financière et vous souhaitez faire évoluer vos perspectives de performances ?

Avec Alliage Gestion, bénéficiez du savoir-faire d’experts des marchés financiers pour la gestion de votre épargne.

Alliage Gestion

en quelques mots

Vous confiez la gestion quotidienne de votre épargne aux experts de Société Générale Gestion afin de chercher à optimiser les performances de vos placements tout en acceptant un risque de perte en capital.

Les experts de Société Générale Gestion, s’appuient sur la gamme d’OPC (Organisme de Placement Collectif) de Société Générale qui couvre les principales classes d’actifs, zones géographiques et secteurs économiques.

Accessible dès 7500€, le service Alliage Gestion est disponible au sein d'un CTO (Compte Titres Ordinaire) et d'un PEA (Plan d'Epargne en Actions), d'un contrat d'assurance vie ou d'un PER ( Plan d'Epargne Retraite)

Avec Alliage Gestion, nos gérants s’occupent de tout, en toute transparence. Vous êtes tenus informés de chaque opération effectuée.

Un service sur mesure

Alliage Gestion se décline en plusieurs formules, parce que votre épargne doit également s’adapter à votre profil d’investisseur.

Au cours d’un entretien, votre Conseiller Société Générale s’assure de l’adéquation du service Alliage Gestion à vos objectifs d’investissement et votre horizon de placement, à votre situation patrimoniale et budgétaire y compris votre capacité à subir des pertes, à vos connaissances et expériences financières, à votre profil investisseur (c’est-à-dire votre tolérance aux risques).

A l'issue de cet entretien, votre Conseiller vous porposera alors la formule de gestion qui correspond notamment à vos objectifs et votre appétence au risque.

Compte titres Ordinaires (CTO) : 3 formules au choix

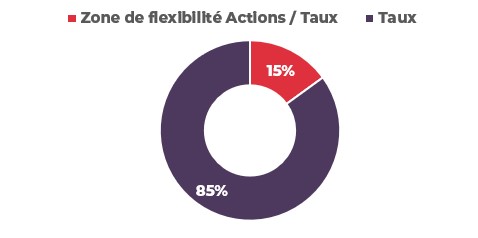

- Le profil 0-15 : un profil de gestion avec un risque modéré pour réveiller votre épargne ; les fonds actions représenteront de 0 à 15% du placement global.

La durée minimum de placement recommandée est de 3 ans.

Risque de perte en capital modéré

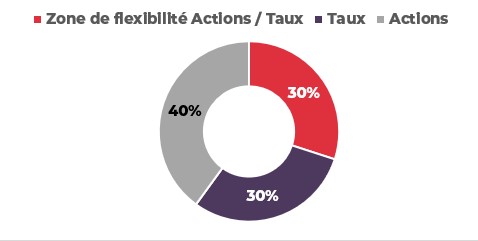

- Le profil 40-70 : un profil de gestion équilibré pour saisir de multiples sources de performance grâce à une large diversification ; la part investie en actions représentera de 40 à 70% du placement.

La durée minimum de placement recommandée est de 5 ans.

Risque de perte en capital élevé

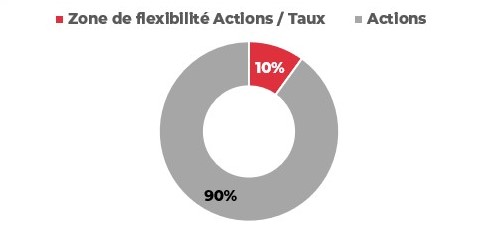

- Le profil 90-100 : un profil de gestion offensif pour bénéficier du potentiel de performance des marchés actions ; la part actions sera de 90 à 100%.

La durée minimum de placement recommandée est de 7 ans.

Risque de perte en capital très élevé

Au sein de votre Plan d'Epargne en Action (PEA)

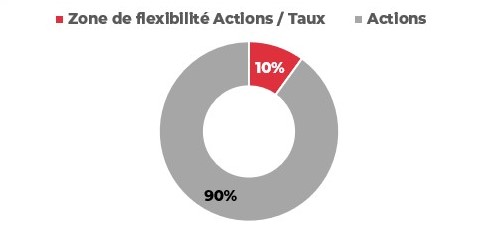

- Le profil Alliage PEA : un profil de gestion offensif pour bénéficier du potentiel de performance des marchés actions en tenant compte des contraintes spécifiques du plan d’épargne en actions. La part actions sera de 90% à 100%.

La durée minimum de placement recommandée est de 7 ans.

Risque de perte en capital très élevé

Au sein de votre contrat d’Assurance Vie / de capitalisation et Plan d’Epargne Retraite (PER) : 4 formules au choix

Pour trouver le juste équilibre entre le support sécurité en euros et les unités de compte (UC) en fonction de vos objectifs et de votre sensibilité au risque.

La part en UC est investie conformément au profil 40-70 du Compte Titres Ordinaire.

Rappel : ces différentes formules présentent un risque de perte en capital selon la nature des investissements.

Ce risque est croissant en fonction du niveau d’investissement en actions

Un indicateur synthétique de risque (SRI) est calculé pour chaque profil de gestion. Cet indicateur est communiqué au client préalablement à la signature du Mandat. Il classe le profil de gestion du Mandat sur une échelle de 1 à 7 sur la base d'une agrégation du risque de marché (la baisse de la valeur des investissements) et du risque de crédit (la possibilité que l'établissement ne puisse pas rembourser), 1 correspondant au niveau de risque le plus faible et 7 au plus élevé. Le niveau de risque le plus faible ne signifie pas « sans risque ». Le SRI n’est pas garanti et pourra évoluer dans le temps. Le SRI figure dans les documents d’informations périodiques relatifs au Mandat.

Ainsi, en fonction du profil de gestion choisi, la durée minimale de placement recommandée et le niveau de risque de votre portefeuille varient. La valeur de vos avoirs sous mandat peut fluctuer tant à la hausse qu’à la baisse en fonction des conditions économiques, politiques, boursières (risque de marché), de la situation particulière d’un émetteur, ou des décisions d’investissement de votre gérant (risque discrétionnaire ; il existe un risque que vos avoirs ne soient pas investis à tout moment sur les marchés les plus performants).

En conséquence, le risque de perte en capital doit être accepté.

Les performances passées ne préjugent en rien des rendements futurs.

Alliage Vie 30

Alliage Vie 30 est investi à hauteur de 30% en unités de compte. Les 70% restants sont investis sur le support Sécurité en euros.

La durée minimale de placement recommandée est de 3 ans.

Risque de perte en capital modéré.

Alliage Vie 50

Alliage Vie 50 est investi à hauteur de 50% en unités de compte. Les 50% restants sont investis sur le support Sécurité en euros.

La durée minimale de placement recommandée est de 5 ans.

Risque de perte en capital modéré.

Alliage Vie 75

Alliage Vie 75 est investi à hauteur de 75% en unités de compte. Les 25% restants sont investis sur le support Sécurité en euros.

La durée minimale de placement recommandée est de 7 ans.

Risque de perte en capital élevé

Alliage Vie 100

Alliage Vie 100 est investi à hauteur de 100% en unités de compte.

La durée minimale de placement recommandée est de 7 ans.

Risque de perte en capital élevé

Une information régulière

Vous êtes informés régulièrement de l’évolution de votre portefeuille grâce à :

- une lettre d’entrée en gestion vous rappelant l’ensemble des caractéristiques de votre mandat,

- des avis d’opéré à chaque mouvement de vente ou d’achat sur votre portefeuille,

- un rapport de gestion trimestriel,

- un espace internet client dédié.

Une tarification simple et transparente

Une commission mensuelle de 5€ TTC / par mois pour un montant d'actifs compris entre 7 500€ et 15 00€ et de 14,50€ TTC/ mois pour un montant d'actifs compris entre 15 000€ et 75 000€.

Pas de frais d’arbitrage, pas de droits d’entrée dans les OPC, pas de droits de garde.

Les frais de gestion habituels sont prélevés dans chaque OPC utilisé dans le cadre d’Alliage Gestion.

Des frais sur versements sont dus selon les contrats d’assurance vie.

Un processus de gestion rigoureux

Les économistes, stratégistes et analystes financiers et extra financiers du groupe Amundi étudient en permanence l’évolution des marchés et élaborent des prévisions quant à leurs tendances futures.

Sur la base de ces prévisions de tendance, nos experts mettent en place une allocation stratégique en fonction de votre profil de gestion défini au préalable avec votre conseiller

En respectant l’allocation stratégique d’actifs définie, l’équipe de gestion sélectionne pour vous, en fonction des opportunités de marché et du profil de gestion de votre portefeuille, les supports d’investissement les mieux adaptés : les placements seront ainsi répartis entre différentes classes d’actifs (actions, obligations et marchés monétaires), zones géographiques et/ou secteurs économiques.

Alliage Gestion : une offre de gestion déléguée intégrant des caractéristiques extra-fiancières

A compter du 8 avril 2023, les mandats gérés par Société Générale Gestion intègrent des facteurs de durabilité dans leur processus d’investissement. Ainsi votre Gérant prend en compte dans la gestion de votre mandat, en plus des critères financiers, des caractéristiques environnementales et /ou sociales.

Les mandats de gestion des comptes-titres ordinaires (CTO) et du plan d’épargne en actions (PEA) sont éligibles à l’article 8 du règlement dit SFDR*, règlement qui a pour objet d'imposer, en matière d'investissement durable, des règles harmonisées de transparence aux acteurs des marchés financiers de l'Union Européenne. Cette classification Article 8 assure notamment une transparence renforcée sur la façon dont votre Gérant intègre les enjeux Environnementaux, Sociaux et de Gouvernance (« ESG ») dans ses décisions d’investissement.

Par extension, une politique de transparence similaire est appliquée au sein des différents profils en assurance vie.

Cet engagement en matière d’Investissement Responsable se traduit par la mise en place au niveau d’Amundi de ressources dédiées à cette thématique et par l’intégration systématique de critères ESG à tous les stades des décisions de gestion, Société Générale Gestion s'appuyant sur ces ressources. Toutes les entreprises dans lesquelles votre Gérant décide d’investir sont analysées selon ces critères ESG et font l’objet d’une notation selon la méthodologie de notation ESG développée par Amundi.

Par ailleurs, votre Gérant applique la politique d’exclusion d’Amundi incluant des exclusions normatives (exemples : exclusions des émetteurs impliqués dans la fabrication d’armes controversées ou qui violent de manière grave et répétée un ou plusieurs des dix principes du Pacte Mondial des Nations unies) et sectorielles (exemples : exclusion du charbon et du tabac).

Pour plus d’informations, veuillez-vous référer à la Politique investissement Responsable d’Amundi.

Publications d'informations en matières de durabilité :

- Politique Investissement ResponsableTélécharger

- Rapport de Responsabilité Sociale d'Entreprise du Groupe Amundi 2022 Télécharger

- Réglementation SFDR du Groupe AmundiTélécharger

- Modern Slavery ActTélécharger

Déclaration relative aux principales incidences négatives des déicisions d'investissement sur les facteurs de durabilité

- Rapport Climat et Durabilité 2022 S2GTélécharger

- Déclaration sur les indicateurs des principales incidences négatives Télécharger

- Rapport 209 relatif à l'article 173 sur la transition énergétiqueTélécharger

1 Règlement (UE) 2019/2088 du 27 novembre 2019 sur la publication d’informations en matière de durabilité dans le secteur des services financiers (le « Règlement Disclosure » ou « SFDR » - Sustainable Finance Disclosure Regulation), modifié par le Règlement 2020/852 sur la Taxonomie des investissements en matière de durabilité au plan environnemental.